Tres años después del estallido de una crisis que el Gobierno socialista de José Luis Rodríguez Zapatero comenzó por negar, su Ministerio de Industria elaboró un informe que señalaba al sector alimentario como una de las siete áreas estratégicas de la economía sobre las que iba a pivotar la recuperación hasta 2020. Eso fue hace cinco años.

La industria de alimentación y bebidas española, la principal del país junto al turismo, ha comenzado a levantar cabeza (este año acumula un crecimiento del 5%) sin haber sufrido tantos desperfectos como otros sectores. Factura más de 90.000 millones de euros, aporta el 16,8% del valor añadido bruto de la industria y es el eslabón clave en la cadena que alimenta a 47 millones de personas en el país (y a varios millones más fuera de Europa). Con cerca de 440.000 empleos y una balanza comercial positiva, está considerado como un sector eficiente en costes que no sucumbió a la inflación en los años de la bonanza económica. “Somos el sexto exportador de Europa y el octavo mundial. Mi balance es que tenemos unas bases extremadamente sólidas”, resume el presidente de la Federación de Industrias de Alimentación (FIAB), Pedro Astals. Los productos que colocan en el mercado las empresas de alimentación españolas son singulares, variados y de calidad, y están apoyados por una importante cultura alrededor de la gastronomía y la dieta mediterránea. Según las previsiones de la patronal, las exportaciones crecerán un 35% de aquí al 2020, lo que vendría a confirmar que el gobierno socialista, al menos, no se había equivocado del todo.

Esas son las buenas noticias. Pero dentro de este sector aparentemente firme se esconden debilidades y desequilibrios que se han agrandado en los últimos años y que se aderezan con crisis concretas que, como la de Pescanova o el veto ruso, atacan su solidez. “En otras épocas, la industria de alimentación navegaba en un océano azul. Ahora estamos en un mar rojo, con tiburones que se comen los unos a los otros”, ironiza Miguel Lladó, profesor del IESE. Los tiburones están por todas partes: presión de las grandes cadenas de distribución, bajos precios, trabajo muy precario, atomización de las empresas, poca capacidad de invertir en I+D y escaso desarrollo de marcas. “Al fin y al cabo España es un actor activo en el comercio internacional desde hace sólo medio siglo. Hemos llegado cien años más tarde que otras economías europeas”, resume un directivo de una patronal.

El también profesor del IESE, José Luis Nueno, habla de la tan repetida atomización como una auténtica desgracia. “Piense que en este sector, [excluida la agricultura], hay unas 30.000 empresas y solo 59 superan los 500 millones de euros en ventas. Otras 5.800 están entre 10 y 499 millones, y después, el resto. Muchos de los problemas tienen que ver con esa fragmentación: en la industria de panadería y pastas el número medio de empleados por empresa ¡es solo de ocho personas! Habría que impulsar la concentración para afrontar los retos de exportar, de mejorar en investigación”, razona. Dicho esto, añade que el de la alimentación “es un sector fantástico, uno de los más estables. Ha aguantado los envites de la crisis mejor que otros. ¿Por qué? Porque depende del número de bocas a alimentar, y entre el año 97 y el 2007 España ganó seis millones de habitantes. En ese tiempo las empresas aguantaron y no generaron inflación, mantuvieron una oferta contenida, e incrementaron las exportaciones”.

Sólo mil de las 29.196 empresas del sector tiene más de 50 empleados

Echando una ojeada al resto de Europa se aprecian situaciones muy diferentes. En Alemania unas 6.000 empresas se reparten un mercado que factura 163.000 millones, según datos recopilados por FIAB y el Ministerio de Agricultura. En Francia son 10.000 empresas, un tercio de las españolas, con unas ventas de 157.000 millones, 67.000 millones más que las situadas al sur de los Pirineos. En Italia el tamaño de la industria es similar al alemán, con una facturación que supera en 37.000 millones a la nacional.

Buenaventura Guamis, catedrático de Tecnología de los Alimentos de la Universidad Autónoma de Barcelona, lo achaca a que España, a pesar de tener grandes empresas, está en manos de multinacionales de distribución que “han fomentado marca blanca en detrimento de marca de prestigio”. Cree que la concentración es excesiva en un sector tan estratégico.

La gran distribución copa el 72% de la cuota de mercado y sólo cinco grupos (Mercadona, Carrefour, Eroski, Día y Alcampo) concentran el 57% de las ventas. Hablamos de toda la facturación de esa industria formada por 30.000 empresas. Con ese dominio, sus propios productos triunfan: la penetración de la marca de distribución es ya del 40%. Mientras, las tiendas tradicionales se tienen que conformar con el 1,5% de la tarta.

En los años del auge económico los alimentos moderaron su precio

José María Bonmartí, director de AECOC, la asociación de fabricantes y distribuidores que agrupa a 25.000 sociedades y sienta en su consejo directivo a los grandes hipermercados del país, desde El Corte Inglés a Mercadona, niega que esa concentración sea asfixiante. “En los países nórdicos es incluso mayor, aunque los líderes sean cooperativas. En España tenemos que buscar que la cadena sea sostenible, más allá de que esté más o menos concentrada. El consumidor ha primado más el precio, ha buscado productos más baratos, ha beneficiado el desarrollo de las marcas de la distribución. Y precisamente por ser básico, este sector ha mantenido puestos de trabajo. Uno de los elementos importantes es que las empresas son muy eficientes para no perder dinero”.

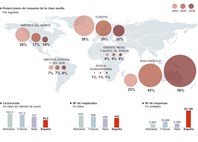

El precio ha pasado a ser el primer factor de decisión de los consumidores españoles desde la crisis. Los productos de marca de distribuidor o discounts han desplazado a los de mayor valor, como la carne o el pescado, en una sociedad cada vez menos poblada. La industria se encuentra con menos bocas que alimentar, ahora y en el futuro. Se calcula que las clases medias europeas consumen el 38% de los productos mundiales, pero en 2020 se estima que ese porcentaje descenderá al 29%. Mientras, la clase media de la región Asia Pacífico disparará su consumo hasta el 42% en cinco años y copará los mercados en 2030.

La crisis ha desplazado a las marcas en favor de los distribuidores

Exportar es la única salida para mantener el vigor del sector, aunque las recetas para impulsar el comercio exterior siguen siendo las clásicas: apoyo institucional en misiones comerciales, estímulo para difundir imagen de marca, líneas de crédito o visitas a ferias. Nada nuevo a lo ya visto en los últimos años.

“España vende fuera una cuarta parte de su producción de alimentos. En los últimos diez años las exportaciones han crecido siete puntos. En 2020 estaremos en el 35%, y lo que estoy diciendo no es un objetivo estratégico, simplemente se trata de una proyección basada en lo que ha sucedido hasta ahora. Es verdad que las circunstancias políticas pueden variar, eso no lo sabemos. Si llega otro veto ruso nos dejará descolocados, pero tenemos una base estupenda para aguantar”, reflexiona Jaime Palafox, director del departamento de Asuntos Económicos e Internacionalización de FIAB. Hoy unas 5.000 empresas colocan productos de manera frecuente fuera de España por valor de 22.000 millones al año, excluidos productos no elaborados. “Nuestro mercado natural es Europa, lo lógico es que sea el primero. Ahí concentramos el 70% de las ventas”.

En los últimos cinco años el peso del mercado europeo ha bajado seis puntos porque el incremento se está produciendo en mercados emergentes. China ya es el segundo mercado extracomunitario, con crecimientos anuales del 20%, por detrás de Estados Unidos. Recibe productos por valor de 557 millones. “El crecimiento de las clases medias está concentrado en los países emergentes. Ahí está el futuro de la exportación alimentaria”, insisten varios expertos consultados.

En Alemania una quinta parte de las empresas produce casi el doble

Las arterias de la exportación están en lugares como Mercabarna, la sociedad que gestiona los mercados mayoristas de Barcelona. Las 770 empresas que operan en sus 90 hectáreas facturan 4.700 millones de euros, el 25% a terceros países. Josep Tejero, su director, explica que este año se ha dado la tormenta perfecta. “El precio de ciertos productos agrícolas ha estado muy afectado por un exceso de producción y por el veto ruso. Las miles de toneladas que no se han podido colocar en Rusia se han ido a otros países, como Polonia, y el mercado se ha colapsado. Nos hemos comido los crecimientos que esperábamos. Ahora toca abrir nuevos mercados, quizá más lejos, quizá con más esfuerzos, en países de Oriente Medio… Vamos a tener que pelear mucho el año que viene”.

La imagen de solidez que quiere dar la patronal sobre la internacionalización española choca con un día a día extremadamente duro. “Hay que hacer un traje a la medida para cada mercado, lo que vale para India no vale para Suráfrica”, explica Felipe Silvela, cofundador de Arteoliva, que exporta a 50 países. “En un país árabe nos dijeron que rechazarían nuestra mercancía si el contenedor que les enviábamos pisaba puertos judíos. En otro nos insistían en que les presentásemos un certificado sobre contaminación nuclear… hasta que caímos en que lo que querían era un soborno”. Su empresa ha sido pionera en envasar aceite de oliva en tetra brik. Comenzaron a montar el departamento de comercio exterior en el año 2000 “yendo con una carterita, de feria en feria”. Sufrieron golpes duros desde 2007, que obligaron a reducir el sueldo a toda la plantilla para evitar despidos. Los jefes se recortaron la nómina a la mitad: “Yo ganaba 3.000 euros y ahora son 1.500 euros. Es temporal, pero no podíamos pedirles a los que menos cobran que hiciesen el mismo esfuerzo”, reconoce Silvela. “Hemos conseguido renegociar deuda y estamos al día de pagos, generando unos beneficios modestos. Rellenar el agujero nos va a costar cinco o seis años, con un plan de negocio serio, pero lo haremos. Nos encanta resolver problemas de alimentación”.

El cerdo (3.057 millones), el vino (2.580 millones) y el aceite (2.085 millones) son los tres principales alimentos españoles fuera de las fronteras. La cooperativa Covap, por ejemplo, tuvo que trabajar contra el proteccionismo estadounidense para conseguir colocar productos curados en países poco acostumbrados a ellos. Después de 15 años visitando medio mundo han conseguido unas ventas de 11 millones de euros. “Para nosotros lo principal es vacuno y cerdo ibérico, tanto fresco como curado, que exportamos a Italia, Portugal, Holanda, Hong Kong… en el norte de África vendemos sobre todo ovino, pero con formatos distintos a los que exigen los consumidores españoles. A Estados Unidos llegamos con mucha ilusión pero para los productos curados fue muy difícil por el tema de homologaciones, con certificaciones bastante exigentes”, analiza Rafael Guerrero, director comercial.

¿Cuál es la mejor estrategia? Las empresas insisten en que no hay fórmulas mágicas más allá de conocer a fondo el país, tener paciencia, buenos contactos y un punto de buena suerte. “Los mercados se ganan por precio siempre. Salvo que tengas un producto exclusivo, la única manera de entrar es desde una posición humilde, acreditando tu marca, nunca lo he visto hacer de otra forma”, razona el presidente de FIAB. Pedro Astals fía el liderazgo europeo a la conquista de mercados con una población joven que aspire a conseguir un estándar de vida occidental. “Europa se recompondrá, seguro”.

El escaso éxito de la innovación española

“Deja que la alimentación sea tu medicina y la medicina tu alimentación”, decía Hipócrates. Los mercados más desarrollados llevan varios años trabajando en proyectos para hacer confluir esos dos conceptos, algo que no se escapa a las grandes multinacionales. Nestlé, por ejemplo, tiene ya una empresa, Nestlé Health Science, en la que trabajan 150 investigadores para convertir sus productos en comida que ayude a prevenir enfermedades como el alzheimer.

Pero según un estudio de Kantar Worldpanel, la innovación en España “es escasa, está mal distribuida y tiene poco éxito”. Ese mismo trabajo, que abarca productos de gran consumo, coloca al país a la cola en inversión en I+D en Europa y señala que, entre 2007 y 2013, el mercado nacional solo ha crecido por el aumento del número de hogares y por el efecto de la inflación, no por un desarrollo de nuevos alimentos.

El profesor José Luis Nueno cree que en este momento en que las economías europeas muestran síntomas de agotamiento se da una “encrucijada fabulosa”. “Cada vez hay más conciencia de lo que comemos, no nos limitamos a alimentarnos, sino a cuidar de la salud. Eso va a facilitar a la industria transitar por un canal, el farmacéutico, que necesita ese producto (porque está perdiendo márgenes con los genéricos) como una válvula que puede facilitar esa convergencia con la alimentación. Ahí puede haber un campo amplísimo para innovar”. Elementos como el beta caroteno, la luteína, los licopenos, el omega 3 forman parte de los llamados “alimentos funcionales”, aquellos que contienen ingredientes que desempeñan una función específica en las funciones fisiológicas del organismo y que ganan presencia en los lineales de la distribución. El catedrático de la Autónoma de Barcelona, Buenaventura Guamis, matiza que uno de los obstáculos a su desarrollo es que “para la Agencia Europea del Medicamento se asimilan a productos farmacéuticos”, con lo que ello supone de carga legislativa.

En sectores como la pesca esta corriente tiene una gran proyección: “El pescado es un alimento reconocido por todo el mundo como sano para salud y dieta. En España llevamos muchos años pescando, tenemos la experiencia y know how”, cree José Antonio Suárez Llanos, de la Cooperativa de Armadores del Puerto de Vigo, el primero en pesca fresca del país.